- 发布日期:2024-07-26 20:11 点击次数:150

智通财经了解到找期货配资,随着股票市场交易员们对美联储本轮加息周期以来首次降息即将到来的信心愈发强劲,近期推动除2023年以来股价飙升的“七大科技巨头”(Magnificent 7)以外的美股股票标的,尤其是中小盘股票纷纷走高。

1. 资金规模:根据个人投资者的资金实力和风险承受能力,可以确定配资的资金规模。一般来说,资金规模越大,获得的杠杆效应越高,但风险也相应增加。

因此,在一些对于美股后市极其乐观的交易员们看来,这种健康的“轮动行情”可谓全面催化市场对美股新一轮牛市即将到来的看涨浪潮,有望推动美股基准指数——标普500指数不断创下历史新高。

占据标普500指数高额权重的美股七大科技巨头,即“Magnificent 7”,它们包括:英伟达(NVDA.US)、苹果(AAPL.US)、微软(MSFT.US)、谷歌(GOOGL.US)、特斯拉(TSLA.US)、亚马逊(AMZN.US)以及Meta Platforms(META.US),自2023年下半年以及今年上半年股价狂飙之后,7月以来全面回调。

全球投资者们在2023年以及2024年上半年持续蜂拥而至英伟达所领衔的七大科技巨头,主要因他们在面临降息预期飘忽不定以及经济放缓背景下将这些现金流充裕的巨头们视为“安全避风港”,以及他们纷纷押注在全球企业纷纷斥巨资布局生成式AI的这股狂热浪潮之下,由于苹果和谷歌等科技巨头们的庞大市场规模和财务实力,它们处于利用人工智能扩展营收的最佳位置。

美股牛市“全面轮动”,亟需七大科技巨头共同参与

但在一些较为谨慎的策略师看来,目前美股市场的“轮动行情”不能称得上是预示股市牛市迹象的那种典型的“全面轮动”。在他们看来,目前中小盘飙涨行情属于市场的“风格切换”,预示新一轮牛市开启的这种“全面轮动”需要此前股价遭遇重创的“七大科技巨头”密切参与。策略师们普遍共识则在于,这种风格切换能够一定程度上消除许多人认为的”AI泡沫,同时不引发标普500指数持续暴跌。

目前的市场风格切换由高估值七大科技巨头切换至巨头之外标的,倘若市场资金未能重新流转至占据标普500指数高达35%权重的七大科技巨头,风格仍然聚焦于自2022年加息周期以来遭重创的美股中小盘以及热门周期股,意味着标普500指数(S&P 500)在剩余时间可能倾向于横盘震荡,甚至下半年趋势有可能转向持续下跌。

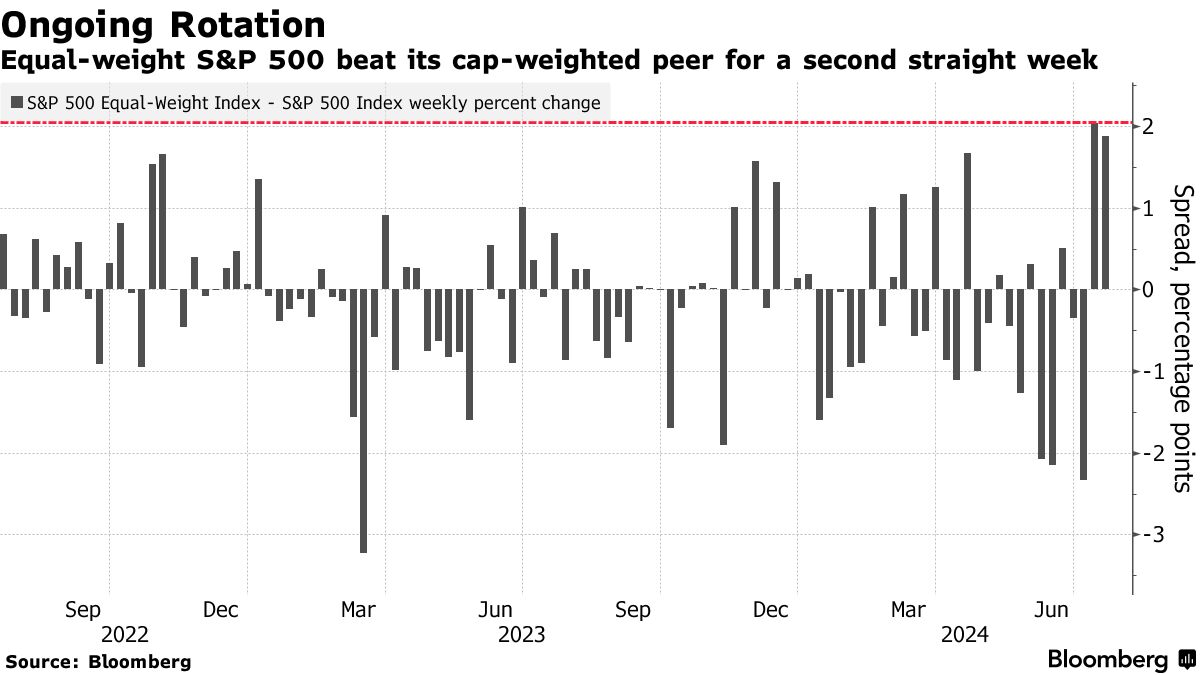

统计数据显示,标普500指数剔除市值偏见的版本(即等权重版本的标普500指数)刚刚创下相对于按市值权重测算的标普500指数涨幅录得自2020年以来最佳的两周涨幅表现,目前市场上跟踪标普500指数的ETF均锚定于市值权重的标普500指数。对于几个月来一直落后于市场权重版本的等权重标普500指数来说,这是一个显著的转变,而与此同时,对最终货币宽松政策的乐观情绪正推动投资者远离被长期视为“安全避风港”的七大科技巨头。

放眼整个美股,七大科技巨头自2023年以来全面跑赢美股价值型大盘股以及广泛中小盘股的核心逻辑在于:全球AI热潮这一大背景,以及美联储降息预期飘忽不定且偶尔出现降息预期大退潮,美国经济增长趋势算不上太强,也不至于疲软至陷入衰退经济。在这样的交易情形之下,七大科技巨头凭借着无与伦比的AI创收规模、坚如磐石的基本面、强劲无比的自由现金流储备以及不断扩张的股票回购规模,一举成为全球资金在面临降息预期飘忽不定以及经济增长放缓背景下的“安全避风港”。

“这一切都是因为股市的板凳阵容终于站出来了。"来自 Strategas Securities 的ETF和技术策略部门董事总经理托德·索恩(Todd Sohn)表示。“虽然从英伟达到微软的所有顶级玩家都暂停了他们的涨势,但团队中的其他成员仍在坚守自己的承诺,最被忽视的公司也抓住了一波上涨机遇。”

随着标普500指数和聚焦于科技型大盘股的纳斯达克100指数录得4月以来最差周表现,投资者现在的疑问在于,长期遭受重创的中小盘个股能否继续亮眼表现、七大科技巨头能否及时反弹以及当美联储最终宣布降息时美国股市将如何表现。

从历史数据来看,美联储降息确实带来强劲的股市回报,但只适用于不是由经济衰退引发的周期,也许这一轮全面轮动将基于经济增长周期,而不是衰退周期。宽松货币政策往往将刺激公用事业、必需消费品和生物技术等对利率敏感的股票标的大幅反弹。

今年上半年,随着标普500指数屡创历史新高,华尔街一些投资机构开始担心,除了科技巨头之外,只有少数科技公司参与的这一轮美股牛市离终结越来越近。但随着市场风格切换至中小盘,它们开始相信“全面轮动”之下新一轮牛市将开启。

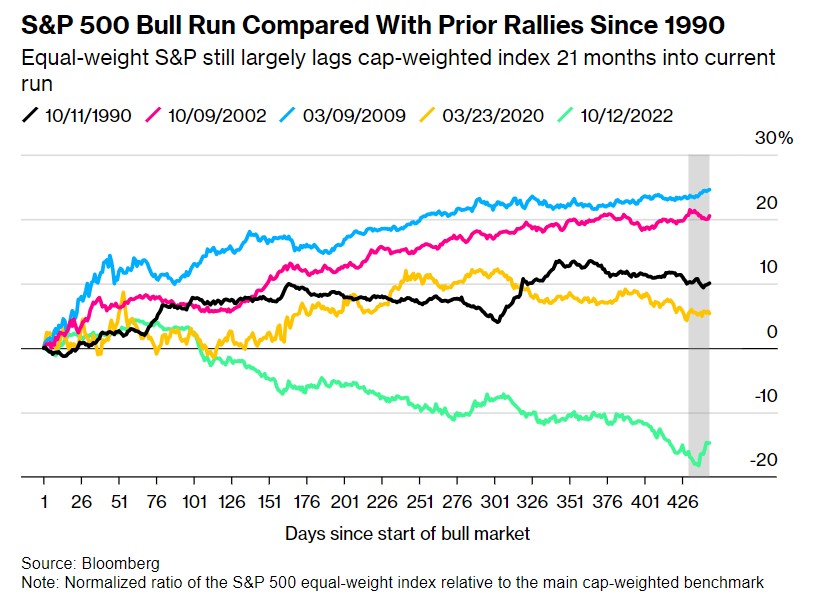

要想了解标普500指数的“头重脚轻”程度有多高,不妨看看这个数据:自21个月前美股牛市开始以来,标普500指数大幅上涨约54%,而等权重版本的标普500指数仅上涨30%。机构汇编的数据显示,在此前四轮美股牛市周期来到21个月这一阶段时,平均而言,等权重的标普500指数已经超过市值加权指数15个百分点。

标普500指数与1990年以来历次牛市对比——等权重标普500指数在当前运行21个月后仍大幅落后于市值加权指数

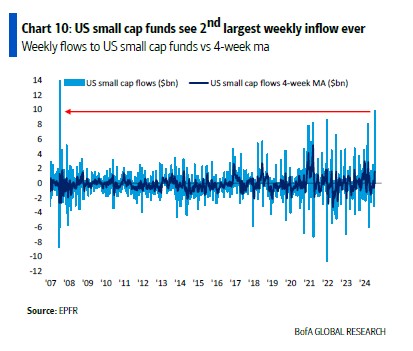

标普500指数近几个月来一直在强势上涨,自10月底触及近期低点以来的38周中有28周实现上涨,并且基金经理们开始增加对科技以外板块的配置敞口。EPFR Global和美国银行(Bank of America)汇编的数据显示,截至上周三的一周,小盘股的资金流入达到99亿美元,为有史以来第二高。

若七巨头携手反弹,标普500指数有望延续创新高之势

著名股票策略师吉姆•保尔森(Jim Paulsen) 正确地预测了本月之前被遗忘的市场中小盘角落的大反弹趋势,他预测科技以外的公司将支持下一阶段的美股牛市。

"在历史上,能够消除许多人认为的泡沫,同时又不引发更大规模的抛售,实属罕见。“关键的问题是,大型科技股能否出现健康的回调,略微降低它们的高度集中度,同时不会引发标普500指数暴跌。”

这一趋势是否会持续是每个人的猜测,但一些技术指标看起来有些紧张。标普500指数上周点位一度较其200日移动均线高出15%。Financial Enhancement Group技术分析师兼投资组合经理安德鲁·斯拉舍(Andrew Thrasher)汇编的数据显示,在该指数于2011年、2015年和2018年下跌之前,就出现了这种差距。

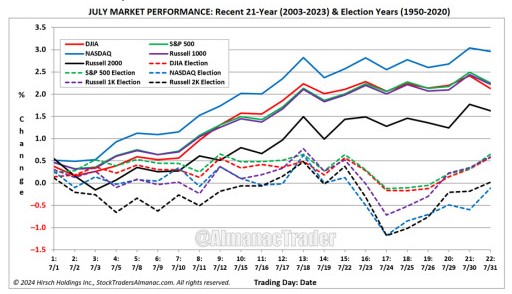

标普500指数刚刚在7月上半月结束了历史上一年中表现最好的前两周,并正在接近8月和9月最具挑战性的这一段时间(在这一段时间美股往往相对低迷)。

对于七大科技巨头来说,最重磅的催化剂无疑在于本月晚些时候七巨头业绩将陆续出炉,如果实际业绩无比强劲,或将引发全球资金重新流入七大科技巨头,进而继续在下半年推动标普500指数屡创历史新高之势。美国政府将于周四公布第二季度美国国内生产总值(GDP)初值,美联储青睐的通胀指标——核心PCE则将于周五公布。这些都可能让我们洞悉利率前景以及标普500指数的潜在走势。

市场普遍预期美国经济增长将保持强劲,亚特兰大联储编制的GDPNow模型预计第二季度美国实际GDP年化季率将从第一季度的1.4%攀升至2.7%。

来自Kayne Anderson Rudnick的投资组合经理朱莉•贝尔(Julie Biel)表示:“投资者不会容忍持有所持有的公司利润增长挣扎超过一个季度。”“但只要市场轮动有任何变化迹象,基金经理们就会追逐它,因为如果他们及早追逐市场热门趋势,这将对他们的投资组合表现产生深远的好处。”

近日,国际大行瑞银(UBS)再度大幅上调标普500指数目标点位,该机构现在预计标普500指数今年将收于5,900点(该指数上周收于5505点)。该机构还为今年年底设定高达6500点的“牛市最乐观目标”,这意味着潜在的牛市上涨空间高达18%。

值得注意的是,瑞银最初设定的标普500指数年终目标点位仅为4850点,但随着全球AI热潮助该指数不断刷新历史纪录,瑞银在今年已经四度上调标普500指数目标:分别在1月份、2月份、和5月份上调至5150点、5400点和5600点,这次则宣布上调至5900点。

瑞银美国股市投资策略团队在最新报告中表示:“我们认为,由于以下因素,美股市场背景仍然有利:利润增长稳健且不断扩大、通胀放缓以及美联储转向降息,加之AI热潮之下全球企业对人工智能基础设施和应用层面的投资激增,持续推动七大科技巨头市值增长。

瑞银策略团队强调,即将到来的Q2七大科技巨头业绩对于标普500指数而言至关重要,并且该机构看好AI热潮带来的创收效应持续推动英伟达等七巨头业绩超预期增长进而带动标普500指数创新高之势,该机构在报告中提到,人工智能技术对企业生产率和盈利增长的影响比投资者普遍预期要庞大得多。

华尔街知名投资机构Wedbush近日表示,微软、谷歌以及亚马逊和Meta等科技巨头有望实现强劲的第二季度业绩。该机构在近日发布的报告中指出:“简而言之,我们在全球科技企业的调研显示,云计算部署和企业人工智能支出的表现远远超出华尔街预期,这对科技巨头来说是好兆头。” “我们认为,第二季度的业绩将成为科技股核心积极催化剂,预计美国科技股在今年上半年强势上涨24%之后今年剩余时间将再涨约15%,更广泛的人工智能科技增长故事现在占据了舞台中心。”

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:于健 SF069找期货配资

- 股票配资怎么做 广州期货配资:助力资金不足的投资者掘金期货市场2025-07-16

- 配资炒股交易网站 上海股票配资公司:助力投资者把握市场机遇2025-04-16

- 配资炒股利息 开盘:美股周四低开 市场关注9月非农就业报告2024-10-19

- 股票证券有哪些股票 尾盘:美股小幅下滑 市场关注非农数据2024-09-19

- 炒股配资平台哪个好 上交所:315家机构积极响应上交所《资本市场理性投资、价值投资、长期投资倡议》共同践行“三投资”理念2024-09-05

- 股票配资费用 8月14日央行公开市场开展3692亿元7天期逆回购操作2024-08-23